【美股】 跌市下利用Options與VIX對沖/做空的方法

迅狐認為,唔需要over-worried,其實$SPX同$IXIC由低位已經大升左3成以上,回調返半至一成,好平常。個人仍然相信中長期overall bullish。

咁如果我揸住成手貨,想做對沖;或者我想趁短線波幅,做空賺一筆,有咩工具可以幫到手?

一、對沖:Buy Put Options, Sell Call Options

即係用額外持倉(e.g. put/ call options),去抵銷原有持倉(e.g.正股) 的風險。

最簡單來講,buy put option係,你付出期權金(premium),去買一張睇跌嘅認沽期權。Max rofit = (行使價-到期日市價-期權金),max loss = 期權金(即係依張期權變左廢紙)。

sell call option係,你收取期權金,去賣一張睇跌嘅認購期權。一般來講,到期日愈近,愈價外,槓桿效果就愈大。Max profit =期權金,max loss = 到期日市價-行使價+期權金 (理論上股票可以無限升,所以potential loss係無限)。

例如,你持有$TSLA,而你又長遠睇好$TSLA唔想賣,但又想對沖短期跌幅,咁你可以買$TSLA的put options,或者賣$TSLA的call options。你亦可以直接long put/ short call成個指數 (e.g. DIJA/ SPX/ IXIC)。

二、沽空:Short

即係借股票返來賣,等低位買返同一隻股票平倉,賺差價。美股戶口除左可以揀 “buy”/ “sell”之外,係可以揀 “short”的。

留意返,唔係隻隻股票都可以short,通常size較大的先可以。

例如,你覺得$ZM $220太貴,可以short 100股$ZM(戶口會顯示你持有-10股$ZM,market value -$22,000)。等佢跌到$200,你再用$200買返來平倉(你持有的$ZM變返0股),你就賺左$22,000–$20,000 = $2,000。

三、買「恐慌指數」:Buy VIX Call Options/ VIX ETF

CBOE Volatility Index (VIX),俗稱「波動指數」或「恐慌指數」,係用S&P 500相關期權(option)的市實推測未來30日S&P 500的波動程度,原理係,市場恐慌,投資者買期權對冲/做淡,short options價格搶高,VIX就升。

恐慌,波幅急升,VIX升。冇咁恐慌,波幅收窄,VIX跌。(留意返,VIX跌唔代表股市一定升,亦可以係股市以較小波幅繼續跌。)

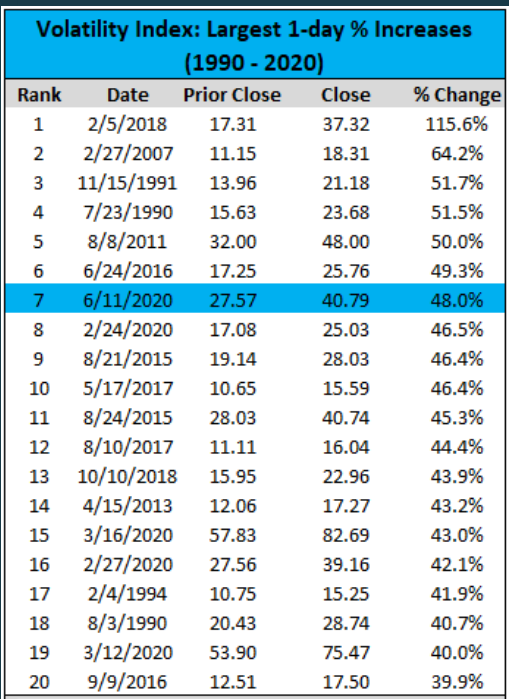

尋日美股單日跌5%–6%,VIX單日急升48%,係近30年來最7高的單日升幅(見下圖)。如果開市時買左VIX Call option就fat fat。

(註:另一個玩法,N年一遇大事件出現,全世界恐慌,VIX升到超高,通常之後稍為緩和,VIX就會急速回落。如果可以係全世界最絕望時刻買VIX put options,通常有得賺。)

四、買「恐慌指數」:Buy VIX相關ETF

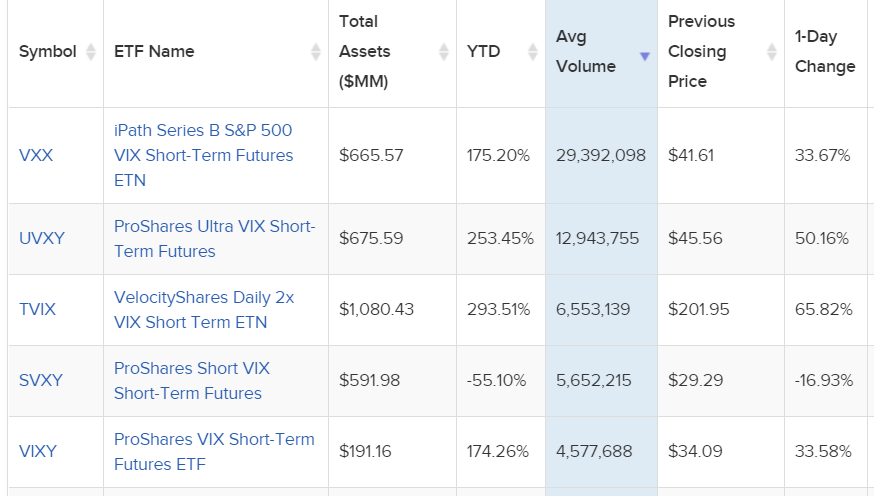

唔想買VIX options的話,亦可以買VIX相關ETF。迅狐建議,選擇成交量較大的ETF(如下圖5隻)。

簡單來講,買VIX升的ETF(VXX、VIXY)、買兩倍槓桿VIX升的ETF(UVXY,TVIX)。買VIX跌的ETF有SVXY。

Comments

Post a Comment